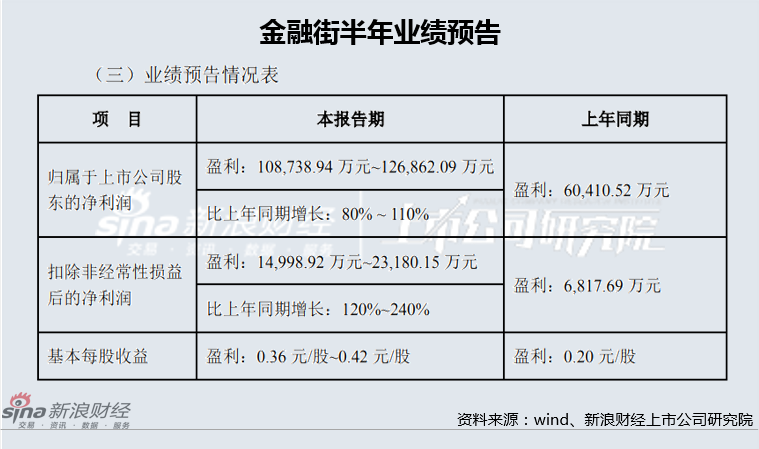

近日,金融街发布了上半年业绩预告,预计2022年1-6月实现的归母净利润为10.87亿元至12.69亿元,同比上年增80%至110%。其中,扣除非经常性损益后的净利润约为1.5亿元~2.3亿元,同比上年同期增长120%~240%。

在靓丽的同比数据背后,是金融街的扣非归母净利润自2020年以来一直低迷,甚至都未能突破5亿元的现实。极低的盈利能力,对于年结转营收两百多亿的国资房企来说,是较为尴尬的。而从公司近些年的拿地及土地储备来看,这种趋势无疑还将继续。

据金融街的通告来看,其归母净利润较去年同期增加及明显超出扣非归母净利润的主要原因:

一是,公司开发销售业务稳步推进,开发销售业务经营收益较去年同期增加;

二是,公司将持有的北京金融街丽思卡尔顿酒店出售给北京金融街投资(集团)有限公司,其转让收益(非经常性损益)对归母净利润影响约7.8亿元;

三是,上海静安融悦中心项目部分办公楼、商业及配套车位公允价值变动损益(非经常性损益)对归母净利润影响约 1.2 亿元。

北京金融街投资(集团)有限公司,是金融街的控股股东,也就是说通过控股股东接盘丽思卡尔顿酒店的方式,金融街卖资产才录得7.8亿非经常利润。

此外,对于完工的自持物业,金融街对其采取了公允价值计价,即通过第三方的估值报告认为上海静安融悦中心项目的估值涨了至少1.2亿。

扣除由以上两项合计9亿元的非经常利润后,扣非净利润只有区区的1.5亿元~2.3亿元。因此,金融街在业绩预告中给出的第一个所谓结转平稳增长的原因,实际贡献的利润只是小头。

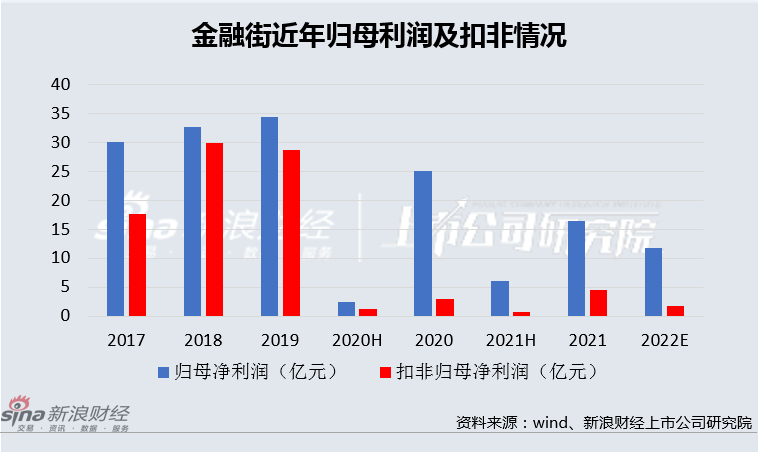

而扣非归母利润之所以大幅增长的原因,无外乎也是靠去年同期业绩“衬托”。梳理自2017年以来的数据,尽管营收整体保持在两百亿以上,但金融街的归母净利润从2020年开始就出现了明显的滑坡迹象,增收不增利现象明显,净利润率从16.08%减少至6.55%。

更加值得注意的是,在2017-2019三年间,金融街的归母净利润和扣非归母净利润差距并不大,非经常操作并不多。而到了2020、2021、2022年,两者差距较此前明显拉大,除了此次通告的变卖资产、公允价值财技的原因,2020年则是高达28.57亿元计入当期损益的对非金融企业收取的资金占用费这一非经常性损益,2021年则是包含了7.9亿元的处置资产收益以及自持物业公允价值变动收益8.2亿元。

如若我们直接用扣非归母净利润来计算公司的净利润,金融街在2020、2021、2022H1的净利润分别为1.6%、1.84%、或不高于2.3%。

共2页 [1] [2] 下一页

,抖客网|

原标题:【金融街半年业绩真相:利润不够,卖楼来凑】 内容摘要:近日, 金融街发布了上半年业绩预告,预计2022年1-6月实现的归母净利润为10.87亿元至12.69亿元,同比上年增80%至110%。其中,扣除非经常性损益后的净利润约为1.5亿元~2.3亿元,同比上年同期增 ... 文章网址:https://www.doukela.com/zmt/117537.html; 免责声明:抖客网转载此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。如果您发现网站上有侵犯您的知识产权的作品,请与我们取得联系,我们会及时修改或删除。 |